11月6日,领展房产基金(HK00823,股价38.5港元,市值980亿港元)披露了截至9月30日止六个月的中期业绩公告,并举行了业绩发布会。

公告显示,领展资产管理有限公司(领展房产基金的管理人,以下简称领展)收益及物业收入净额分别同比增长6.4%及5.8%,达到71.53亿港元和53.59亿港元,主要由于报告期内完成收购上海七宝万科广场额外50%权益,以及大部分营运的市场取得较佳表现。

在业绩发布会上,领展集团行政总裁王国龙在回复《每日经济新闻》记者提问时表示,早几个月前,公司已全盘管理七宝广场项目,并将用过去多年来的运营经验,让商场做得更好,项目长远来看还有很大的增长空间。

这也是领展董事会主席欧敦勤上任后的首场业绩发布会,他表示,公司会持续将多元化策略推进下去,在明确的目标市场提升业务的收益质量。

物业出租率超90%

报告期内,领展房产基金在香港的物业组合达到130项资产,涵盖必需品零售空间、鲜活街市,以及约57000个邻近公屋及主要交通枢纽的泊车位。面对充满挑战的市况,香港物业组合收益总额及物业收入净额分别按年增长2.2%及2.4%。

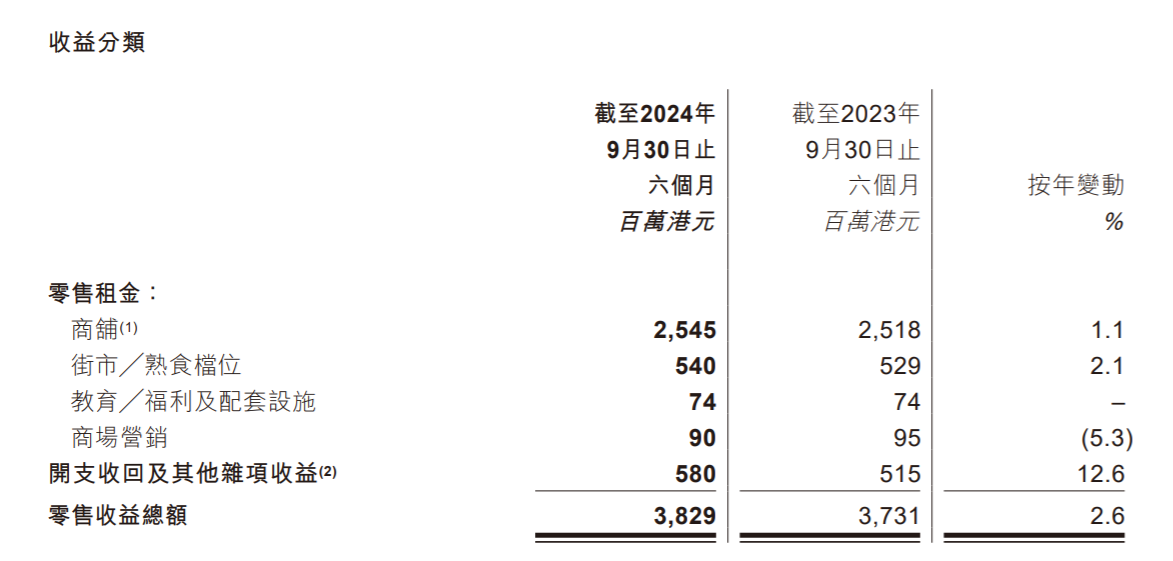

零售物业组合方面,通过有效地将内地组合品牌交叉销售到香港市场,领展房产基金的零售物业维持97.8%的租用率,平均每平方呎(1平方呎≈0.09290304平方米)租金为64.5港元。

来源:领展房产基金中期业绩报告

来源:领展房产基金中期业绩报告由于港元强势及消费模式转变导致消费低迷,领展房产基金的香港零售物业组合商户每平方呎销售总额按年下降4.3%,整体平均续租租金调整率维持0.7%的正增长,整体租金对销售额比例则维持在13.1%。

办公楼方面,截至报告期末,在九龙东办公大楼当前的空置率下,领展房产基金通过合营企业拥有的办公楼海滨汇仍取得99.2%的租用率。

在内地物业组合方面,领展房产基金包括位于一线城市以及周边长三角及珠三角地区的六项零售资产、一项办公楼资产及五项物流资产。报告期内,内地物业组合的总收益及物业收入净额分别同比增长39.2%及37.6%。该增长主要由于今年2月收购上海七宝万科广场额外50%权益后,资产全面综合入账。撇除此新收入贡献,收益和物业收入净额将分别按年增长6.5%和4.9%。

报告期内,领展房产基金在内地的零售物业取得-3.2%的续租租金调整率,主要由于北京中关村领展广场的负续租租金调整率所致。物业组合的租用率维持在96.4%的水平。

来源:领展房产基金中期业绩报告

来源:领展房产基金中期业绩报告今年2月,领展房产基金以23.83亿元收购上海七宝万科广场剩余50%股权后,实现了对该项目的全资控股。7月22日,上海七宝万科广场更名为上海七宝领展广场,目前正在对第四和第五层进行翻新,涉及资本开支约1900万元(人民币,下同),计划于今年底竣工。

已预留资本开支约600万元,用于翻新北京中关村领展广场地库层的部分区域,计划于2024年底竣工。资产提升计划包括位于广州天河领展广场二期及北京通州领展广场的项目,共预留资本开支1.8亿元,计划于2025年中期完成。

截至报告期末,领展房产基金的投资物业组合估值同比下降2.1%至2311.28亿港元,主要由于大部分物业的资本化率扩大,只有部分被外币兑港元升值所抵销;领展房产基金单位持有人应占资产净值减少3.7%至1721.33亿港元;每基金单位资产净值减少4.6%至66.80港元。

继续推进多元化发展策略

王国龙表示,展望未来,领展仍然面临巨大的挑战和不确定性,公司必须继续努力应对困难,保持创新,积极提出方案,应对逆境。为实现具韧性及多元化的收益,以及开拓新的增长来源,在领展3.0战略下,挖掘两大主要增长动力。

首要,以积极的投资组合管理及多元化战略提升物业收益的质量及抗逆力,为基金单位持有人带来更佳回报;其次,通过扩大投资管理业务,包括与资本伙伴合作,加快业务多元化的步伐,并通过提供管理服务带来费用收入。

回顾报告期内,全球市场经历了货币政策的显著转变,领展积极管控利率及汇兑风险,以确保有强劲的资产负债表。领展房产基金的总负债比率由今年3月31日的23.5%降至9月30日的22.8%,净负债比率则保持在20.6%的低水平。

截至报告期末,在净偿还44亿港元债务后,领展房产基金的总负债金额进一步减少至556亿港元。固定利率债务占整体债务组合的比例由今年3月31日的69.8%调整至66.4%。半年内,平均借贷成本保持在3.69%水平,债务到期年限平均为2.9年,债务到期日分摊于未来14年间。

“我们的规划已非常清晰,希望能与资本伙伴去合作,共同购买或者投资资产,并且继续推进多元化发展策略,让公司继续保持‘优于大势’的表现。”欧敦勤表示,公司在零售物业领域保持较好的运营能力,一直在固定资产类别做投资,并取得强劲的收益表现。接下来,领展同样会审慎地对待资产类别,努力运营管理资产,给投资者带来更好的回报。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号